В каждой стране мира налоги, которые уплачиваются в бюджетную систему, всегда рассчитываются по одному из трех вариантов: прогрессивной, регрессивной или пропорциональной налоговой ставке. Прогрессивная ставка подразумевает увеличение процента налоговых отчислений с увеличением налоговой базы. Примерно двадцать лет назад такая схема использовалась в российском законодательстве для взимания подоходного налога с физических лиц — аналога современного НДФЛ.

В случае регрессивной шкалы налоговой ставки, чем больше налоговая база, тем меньше налоговая ставка. Таким образом, бюджет наполняется за счет того, что бизнесу не выгодно скрывать операции, подпадающие под налогообложение по регрессивной ставке. Примером такого подхода к бюджетированию могут быть страховые взносы, которые работодатели уплачивают со зарплаты своих сотрудников. После достижения определенного порога начислений на каждого работника в течение года, работодатель начнет расчет взносов по сниженным тарифам. Это позволяет компаниям не экономить на заработной плате высококвалифицированных специалистов, так как высокие оклады не приведут к дополнительной высокой налоговой нагрузке.

Тем не менее, для большинства обязательных платежей, которые утверждены в настоящее время в Налоговом кодексе, предусматривается использование пропорциональной ставки налога. Такой подход подразумевает, что процент платежа всегда остается постоянным и не зависит от величины налоговой базы.

Пропорциональная система налогообложения в России

Таким образом, пропорциональная система налогообложения подразумевает, что независимо от размера базы, с которой взимается определенный налог, ставка по этому налогу остается постоянной. Следовательно, рост налоговой базы приводит к пропорциональному увеличению общей суммы налоговых платежей по ней, а ее снижение — к пропорциональному сокращению налогового платежа.

Все основные налоги в России, такие как налог на прибыль, НДС, налог на УСН с предусмотренными законом объектами налогообложения и налог на доходы физических лиц, рассчитываются по одному и тому же принципу. Соответствующие ставки этих налогов устанавливаются соответствующими разделами Налогового кодекса и могут различаться только в зависимости от типов доходов или операций, к которым они применяются, но никак не от общей суммы таких доходов или операций.

Применение пропорциональной системы налогообложения, возможно, нарушает общие принципы, за исключением единого налога на вмененный доход и налога в рамках патентной системы налогообложения. Но главной особенностью этих специальных режимов является способ расчета налоговых платежей. Они не зависят от фактической выручки, поэтому ее рост не приведет к изменению размера налоговых платежей. Однако, в то же время, в этих случаях применяются фиксированные ставки налога, которые не изменяются в зависимости от налоговой базы, рассчитанной на основе фиксированных показателей. Поэтому в целом можно сказать, что здесь также применяется пропорциональная налоговая ставка.

Дополнительную информацию на заданную тему можно обнаружить в специальном ресурсе КонсультантПлюс. Воспользуйтесь возможностью получить пробный бесплатный доступ к системе на протяжении 48 часов.

Почему в России действует плоская система налогообложения

Почему в России действует плоская система налогообложения

Министр финансов Антон Силуанов заверил, что в течение ближайших трех лет ставка налога на доходы физических лиц в России останется неизменной и составит 13%. Однако, в следующем бюджетном цикле, то есть в 2027 году, Минфин может рассмотреть этот вопрос еще раз.

13% ставка налога на доходы физических лиц (НДФЛ), применяемая в России с использованием плоской шкалы налогообложения, ранее считалась смелым экспериментом, который способствовал увеличению сборов налогов в стране. Однако сейчас обстановка, в которой эта ставка эффективно действовала, изменилась.

В нашей стране происходили изменения в системе налогообложения.

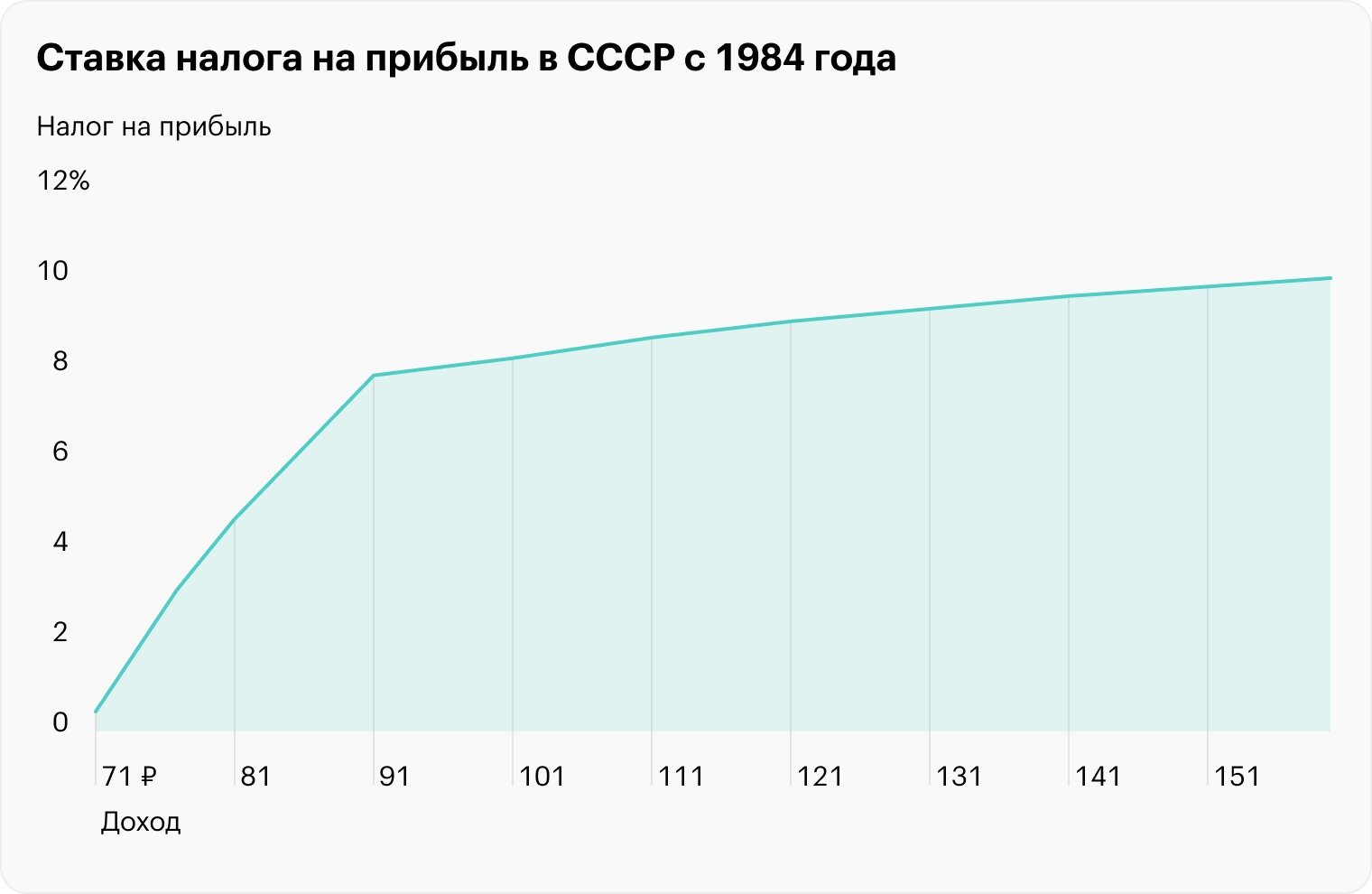

Государство собирает один из основных налогов — подоходный налог, который является налогом на доходы физических лиц. Его введение относится к периоду советской эпохи, когда налог собирался по сложной схеме. Если доход был ниже 70 ₽, то налог на него не взимался. Если же доход превышал указанную сумму, то налог составлял от 25 копеек до 8 рублей 20 копеек.

Дополнительный налог взимался на сумму дохода, превышающую 100 ₽, и составлял 13%. Таким образом, шкала налогообложения была сложной и варьировалась от 0% до 13%. Например, при зарплате 120 ₽ налоговая ставка составляла 9%, а при зарплате 160 ₽ — 10%. В соответствии со статистическими данными из справочника «Народное хозяйство в 1984 году», средняя зарплата рабочих и служащих составляла 185 ₽. Следовательно, средний работник платил налог на доходы меньше 11%.

Информация взята из справочника «Народное хозяйство», изданного компанией «Консультант-плюс».

После перехода к рыночной экономике и отмене контроля над ценами, необходимо было пересмотреть ставки налогов и размеры доходов. Уже 7 декабря 1991 года, Борис Ельцин подписал указ, в соответствии с которым минимальная ставка налога на доходы физических лиц начиналась с 42 тысяч рублей. Эта шкала была прогрессивной. Однако, из-за роста инфляции, необходимо было регулярно пересматривать ставки налогообложения, и это приходилось делать практически каждый год.

С начала января 2001 года в Российской Федерации вступила в силу новая часть налогового кодекса, которая утвердила одну ставку налога на доходы физических лиц — 13 процентов.

Разобравшись с ситуацией рубляПодкаст: смена направления экономического движения на востокКак Россия преображается вместе с появлением новых торговых партнеров? Поясняем понятными выражениями.

Слушать

Структура налогообложения отличается в разных странах по всему миру.

Существует три различных вида систем налогообложения доходов, о которых следует упомянуть.

- Прогрессивная система налогообложения предусматривает увеличение ставки налога по мере роста дохода.

- Прогрессивная ставка налогообложения предусматривает, что процент налога будет изменяться в зависимости от уровня дохода. Эта система отличается от пропорциональной ставки, которая остается постоянной и не зависит от величины дохода. Таким образом, пропорциональная ставка налогообложения может быть описана как плоская шкала, где все налогоплательщики, независимо от своего дохода, платят одинаковый процент налога.

- Прогрессивная налогообложение позволяет увеличивать ставку налога пропорционально увеличению дохода у индивида.

Следует отметить, что исторически первой формой налогообложения стала регрессивная система, при которой все граждане обязаны вносить одинаковую сумму в виде налога. Введение и сбор такого налога является незатруднительным и на протяжении Средних веков именно таким образом часто взимались налоги. Такая шкала налогообложения получила название «регрессивной», так как процент уплачиваемого налога уменьшается с увеличением дохода.

Шкала пропорциональности оказывается достаточно удобной в применении. Каждый вносит одинаковый процент. Основное требование заключается в том, чтобы знать размер человеческого дохода, так как сумма выплат прямо пропорционально зависит от дохода.

Однако, задача с прогрессивной шкалой становится все более сложной. В этом случае требуется устанавливать различные значения процента в зависимости от дохода. Опыт России в 1990-х годах показал, что при высокой инфляции необходимо постоянно выяснять и изменять эту шкалу, чтобы она соответствовала росту цен и доходов.

Кроме того, в такой ситуации богатые люди стараются найти способы уменьшить свои налоговые обязательства. Как результат, максимальная ставка налога, которую они должны платить, часто меняется. Например, в Соединенных Штатах подоходный налог часто изменялся в зависимости от победы определенной политической партии на выборах. В первой половине прошлого века максимальная ставка подоходного налога достигала 94%, однако иногда она снижалась до нуля, когда налог считался неконституционным.

Однако необходимо признать, что в настоящем столетии положение дел в Соединенных Штатах Америки в этом аспекте стабилизировалось, и в настоящее время налог на доходы составляет от 10% для наименее обеспеченных граждан до 37% для самых состоятельных. Это, конечно же, не исключает возможных изменений в уровне ставки в будущем.

Источник информации: Фонд налоговой политики.

Почему Российская Федерация решила идти по собственному пути

Во многих государствах мира используется прогрессивная система налогообложения, однако наличие плоской шкалы налогообложения характерно в основном для бывших советских республик или стран, ранее входивших в социалистический блок.

Почему это произошло в итоге? Зачем было принято решение о переходе России на плоскую шкалу?

Было несколько причин, которые вызвали такое решение. Прежде всего, представители богатого класса активно выступали за снижение налогов для себя. Кроме того, плоская шкала налогообложения упрощала процесс сбора и снижала затраты на его администрирование, что особенно важно было в период формирования новой рыночной экономики и системы налогообложения. Возможно, было еще и третье соображение: низкие налоги стимулировали отечественных предпринимателей оставаться в стране, а идеально — привлекали иностранный бизнес к переезду в Россию.

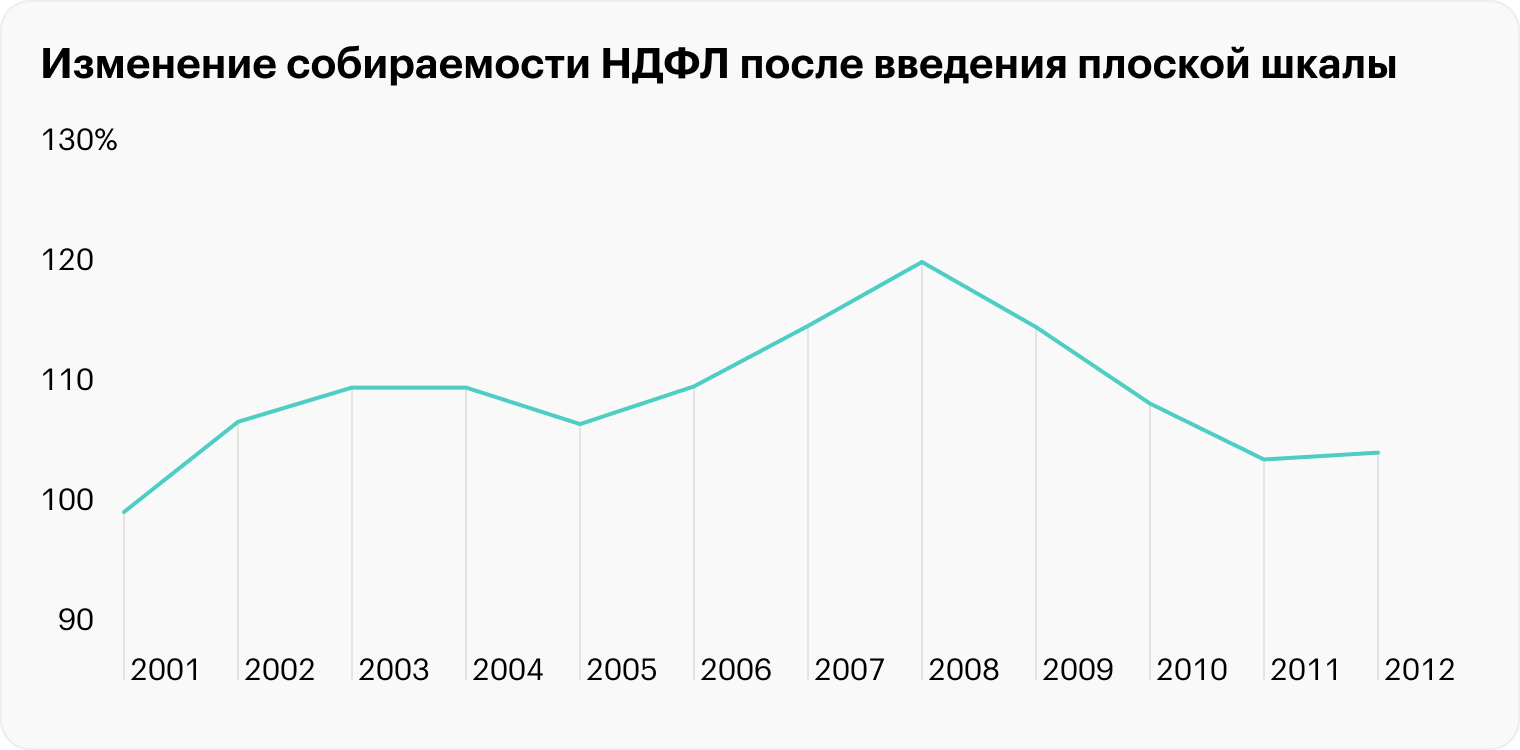

Добавление плоской шкалы налогообложения в таком крупном экономическом масштабе, как у России, стало интересным полем исследований для множества экономистов по всему миру. По мнению большинства из них, этот эксперимент можно считать успешным, так как он привел к увеличению сборов по налогам.

Однако проведение анализа эффективности плоской шкалы в России является сложной задачей, несмотря на благосклонные отзывы. Это объясняется тем, что одновременно с ее внедрением активно применялись новые информационные технологии. Граждане страны переходили на безналичные платежи, что существенно затруднило скрытие доходов от налогообложения. Неоспоримо, что плоская шкала сыграла свою роль в этом процессе.

Может ли это варьироваться

Начиная с 2021 года, Россия начала постепенно перемещаться в сторону более прогрессивной системы налогообложения доходов. Если в течение последних двух лет сумма дохода, полученного за год, превышает 5 миллионов рублей, то сумма сверхлимитного дохода облагается налогом по ставке 15%. Вполне возможно, что в будущем государство окончательно откажется от плоской системы налогообложения, поскольку причины, вызвавшие ее введение, со временем исчезают.

Во-первых, в нашей стране успешно функционирует налоговая система, которая охватывает все социальные группы, и поэтому практически невозможно уклониться от налоговых органов. Во-вторых, в России продолжает существовать высокий уровень доходного неравенства, и эту проблему необходимо решать. В-третьих, санкции, наложенные на нашу страну, делают российскую экономику все более изолированной, что уменьшает риск ухода бизнеса за рубеж. Поэтому возможно, что в будущем будут предложены проекты по введению прогрессивной шкалы налогообложения, но их реализация будет зависеть от множества факторов.

По заявлению Антона Силуанова, министра финансов, Минфин может вернуться к обсуждению изменения ставок базовых налогов, включая налог на доходы физических лиц, в следующем бюджетном периоде. Это свидетельствует о наличии у правительства определенных сценариев повышения налоговых ставок.

Пропорциональная система налогообложения

Пропорциональная система налогообложения

Система налогообложения, основанная на пропорциональных принципах, включает в себя набор фискальных обязательств, расчет которых зависит от уровня налоговой ставки и основы для обложения. При определении суммы платежей, вносимых в бюджет, используется простая линейная шкала.

Разберемся в сути

В России имеются различные способы налогообложения, такие как прогрессивный и регрессивный, твердый и пропорциональный. Большинство налогов и сборов рассчитываются на основе принципа пропорции, с использованием определенных тарифов. Это означает, что сумма налога зависит от установленной ставки и дохода налогоплательщика.

Согласно установленным нормам, конкретное значение ставки налога, пропорциональное фискальному тарифу, определяется индивидуально для каждого налогоплательщика и не меняется при изменении облагаемой базы.

Давайте взглянем на пример налога на прибыль в России и его пропорциональность.

Конкретному экономическому субъекту, в рамках одного фискального обязательства, применяется определенная налоговая ставка. Объем платежей, которые необходимо внести, прямо зависит от налоговой базы. Например, налог на прибыль организаций рассчитывается по ставке 20%. Если за определенный период экономический субъект получит прибыль в размере 100 000 рублей, то он должен будет уплатить в бюджет государства сумму в размере 20 000 рублей.

Поскольку процентный налог — это такой налог, при котором налогоплательщик вносит деньги в бюджет по одинаковой ставке, независимо от изменения доходности, при возрастании налогооблагаемой базы сумма платежа увеличится прямо пропорционально. Например, если прибыль вырастет в 10 раз и достигнет 1 000 000 рублей, то сумма взноса к оплате также увеличится в 10 раз и составит 200 000 рублей.

ВАЖНО!

Обратите внимание, что величина ставок налога, которые определяются по принципу пропорциональности, остаются постоянными, независимо от изменения налогооблагаемой базы. Приведенный пример показывает, что при увеличении налогооблагаемой прибыли в 10 раз, процент налога на прибыль, удерживаемый государством, остается неизменным.

Какие налоги являются пропорциональными

В Налоговом кодексе Российской Федерации прописаны те налоги, которые являются пропорциональными. Это относится к большинству фискальных обязательств, которые существуют на территории России. Некоторые из основных примеров таких налогов:

- Налог на добавленную стоимость (НДС) рассчитывается на основе облагаемой базы и фиксированных ставок. В следующем году, в 2026 году, максимальная ставка НДС составит 20%. Однако для некоторых налогоплательщиков предусмотрены льготы в виде ставок 10% и 0% (согласно части 1, 2 и 3 статьи 164 Налогового кодекса Российской Федерации). Независимо от изменений в облагаемом объекте, ставка НДС остается неизменной и не подвергается ни увеличению, ни снижению.

- Есть такой налог, который может быть пропорциональным в зависимости от прибыли. Его действующая тарифная ставка составляет 20% (согласно пункту 1 статьи 284 Налогового кодекса РФ).

- Существуют специальные режимы налогообложения, такие как УСН, ЕСХН, ПСН и НПД. Для этих режимов установлен пропорциональный принцип, что означает, что процент удержания налога является постоянным и не изменяется при изменении доходов. Налогоплательщики, работающие по УСН, перечисляют 6% и 15% налога (согласно статье 346.20 НК РФ). Платеж по ЕСХН составляет 6% (согласно статье 346.8 НК РФ). Ставка по ПСН составляет 6%, однако региональные законодатели могут снижать тарифы (согласно статье 346.50 НК РФ). Налогоплательщики по НПД оплачивают 4%, если их контрагенты являются физическими лицами, и 6% — если юридическими лицами (согласно статье 10 422-ФЗ от 27.11.2018).

Непропорциональные налоги

С 1 января 2021 года введены изменения в систему налогообложения физических лиц, связанные с переходом от пропорциональной налоговой ставки к непропорциональным сборам, что регулируется законом № 372-ФЗ от 23.11.2020. Теперь налог на доходы физических лиц является прогрессивным: если доход налогоплательщика не превышает пять миллионов рублей, он обязан уплатить 13% от своего дохода в бюджет. В случае превышения пяти миллионов рублей дохода, ставка налога составляет 15%.

Изучите наши редакционные политикиОбновлено 3 декабря 2026 года.Подверженный анализу отличником.Текст был оценен Эбони Ховард.Изучите информацию о нашем Финансовом Обзорном Совете.Fact checked by (Мое имя)Текст проверен на достоверность Давидом Рубином.Изучите наши редакционные политикиВидеозаписи, популярные в данный моментЗакройте плеер для воспроизведения видео.

Пропорциональный налог, который иногда называют еще и однородным налогом, представляет собой систему налогообложения доходов, которая взимает одинаковый процент налога у всех независимо от дохода. Пропорциональный налог одинаков для налогоплательщиков с низким, средним и высоким доходами.

В отличие от этого, прогрессивная или маржинальная система налогообложения постепенно корректирует налоговые ставки в зависимости от дохода. Люди с низким доходом облагаются налогом по более низкой ставке, чем люди с высоким доходом.

Главное, что следует запомнить

- Пропорциональный налог, или одноразовый налог, взимает одинаковую ставку налога с каждого независимо от дохода или богатства.

- Цель пропорционального налогообложения заключается в создании большей равенства между маржинальными ставками налога и средними ставками налога.

- Приверженцы пропорционального налогообложения утверждают, что оно стимулирует людей тратить и работать больше, поскольку заработанные средства не облагаются налогом.

Приверженцы пропорционального налога предлагают, что такая система позволяет облагать налогом всех граждан по одному процентному соотношению от их годового дохода. Это, по их мнению, стимулирует налогоплательщиков к заработку больших сумм, так как они не подвергаются штрафам в виде высоких налоговых ставок. Однообразные налоговые системы облегчают процесс подачи деклараций. Критики плоского налога возражают, указывая на то, что такая система неравномерно обременяет работников с низкими заработками в обмен на снижение ставок налога для богатых.

Продажный налог можно рассматривать как тип пропорционального налога, так как все потребители, независимо от доходов, обязаны выплачивать одну и ту же фиксированную ставку. Ставка налога на продажи применяется к товарам и услугам, и доход покупателя не является частью уравнения. Другие примеры включают подоходный налог на сверхдоходы и ограниченную часть отчислений в Федеральный акт о социальном страховании (ФАСС).

Гренландия устанавливает 45% единую налоговую ставку, одну из самых высоких в мире.

В Соединенных Штатах применяется система прогрессивного или маржинального налогообложения доходов для своих налогоплательщиков. Налог на доходы облагается по ступенчатой шкале с тарифами, которые варьируются от 10% до 37%.

Одни из стран, такие как Монголия и Казахстан, устанавливают единые ставки налога в размере 10%, в то время как Боливия и Россия имеют ставку налога в размере 13%. Гражданин Боливии, подпадающий под ставку налога в размере 13% и зарабатывающий эквивалент 50 000 долларов в год, заплатит налогов на сумму 6 500 долларов. Человек, зарабатывающий эквивалент 1 миллиона долларов, заплатит 130 000 долларов.

В то время как федеральное правительство и большинство штатов США вводят прогрессивную систему налогообложения, в 2026 году 11 штатов взимают единый налог на доходы от заработной платы.

Пропорциональные налоги являются разновидностью регрессивного налога, поскольку ставка налога не повышается по мере увеличения суммы дохода, подлежащего налогообложению, что создает большую финансовую нагрузку для лиц с низким доходом. Налог считается регрессивным, если имеется обратная связь, при которой средний налог оказывает меньшее воздействие на лица с более высоким доходом или предприятиями.

Противники пропорционального налога утверждают, что люди с более высоким доходом должны платить больший процент, чем налогоплательщики с низким доходом. Они утверждают, что система прямого налогообложения накладывает большую нагрузку на средний класс, чтобы покрыть значительную часть расходов правительства. Хотя процент одинаковый, влияние налога на людей с низким доходом оказывается более обременительным, чем на людей с высоким доходом.

Однако, если в системе предусмотрены щедрые вычеты, то лица с низким доходом могут освобождаться от уплаты налогов, что, по крайней мере частично, устраняет регрессивные аспекты налога. Варианты пропорционального налогообложения могут включать вычеты по ипотеке и установление более низких уровней дохода.

В развитых странах часто применяется постепенная или градуированная система налогообложения, в которой лица с более низким уровнем доходов платят меньший процент налога от своего дохода. Основным аргументом в пользу градуированной системы налогообложения является то, что люди с низкими доходами больше всего нуждаются во всем доходе для удовлетворения основных потребностей, таких как пища и жилье.

Продажный налог считается пропорциональным, поскольку все потребители, независимо от своего дохода, платят одинаковую фиксированную ставку.

В регрессивной налоговой системе ставка налога уменьшается по мере увеличения дохода уплательщика. В прогрессивной налоговой системе ставка налога увеличивается по мере увеличения дохода уплательщика.

Как правило, пропорциональный налог называют единым налогом, который взимается с каждого в одинаковой ставке, независимо от дохода. Сторонники пропорционального налога утверждают, что он стимулирует потребителей тратить больше, поскольку нет налогового штрафа за высокий доход. Критики утверждают, что такая система неравомерно обременяет работников с низкой заработной платой.

Источники статьи

- Учреждение по налогам и сборам. «Понимание налогов: Тема 3 Урок 5», Страницы 1 и 5.

- Обзор мировой популяции. «Страны с применением единого налога в 2026 году».

- Федеральная налоговая служба. «ФНС информирует о корректировке налоговых ставок в связи с инфляцией налогового года 2026».

- Исследовательский институт по налогообложению и экономической политике. «Сколько штатов имеют однуаковые ставки подоходного налога?»

Сравниваем аккаунты.Открытое раскрытие рекламодателя