Государственная регулировка задолженности по налогам и сборам применяется с целью возвращения задолженности, возникшей в результате невыполнения налогоплательщиками своих обязательств. Согласно пункту 1 статьи 23 Налогового кодекса, налоги должны уплачивать как физические, так и юридические лица. Право требования недоимки, штрафов и пеней за платежи в бюджет и внебюджетные фонды возлагается на налоговые органы (пункт 9 статьи 31). Далее будут рассмотрены методы, которые применяются для увеличения сборов по налогам.

Как выполняется урегулирование задолженности по налогам и сборам в РФ

Налоговая задолженность представляет собой суммы налогов, которые не были оплачены вовремя и которые были установлены законодательством РФ. Сроки для уплаты налогов устанавливаются на федеральном, региональном или местном уровне в зависимости от вида платежа. В случае возникновения задолженности контрольные органы, такие как ИФНС, ФСС и ПФР, начисляют пени и штрафные санкции. Общая сумма задолженности состоит из оплаченных вовремя обязательств и непогашенных обязательств. Последние не могут быть взысканы из-за пропуска срока исковой давности, который составляет 3 года.

Методы проверки и регулирования задолженности по налогам:

- По желанию налогового участника возможно погасить задолженность по налогам и санкции на основании официального требования, выставленного налоговыми учреждениями (ссылка на статью 69 Налогового кодекса).

- Используя полномочия налоговых органов (согласно статистическим данным, пункт 46), возможно взыскать задолженность по налогам путем списания денежных средств с расчетных счетов предприятия.

- Если денег на счетах не хватает, то происходит изъятие задолженностей за счет собственности должника (пункты 46 и 47 статута).

- Процедура устранения частичного долга при его реструктуризации применяется к коммерческим организациям в отношении задолженностей по федеральным налоговым платежам, а также к начисленным штрафам и пеням. Порядок действий определяется постановлением под номером 1002 от 03.09.99 года.

- Возможно, применение отсрочки или изменения установленных сроков погашения налогов может быть реализовано как по общей сумме неуплаченных налогов, так и только по части данной суммы в соответствии с пунктом 2 статьи 61 Налогового кодекса. Механизм представления отсрочки (или изменения сроков погашения) описан в статье 64 Налогового кодекса, а механизм предоставления инвестиционного кредита – в статье 67.

- Если основания, предусмотренные статьей 3 Закона № 127-ФЗ от 26.10.02 г., соблюдены, то можно применить процедуру банкротства для предприятия-должника.

- Ограничение на передвижение гражданина, который имеет задолженность, за пределы Российской Федерации, принимается судебными приставами в соответствии с положениями статистической статьи 67 Закона № 229-ФЗ от 02.10.07 года.

Задолженность по налогам и сборам в бухучете компании

Сумма задолженности по налогам и сборам, которую предприятие должно выплатить, отражается в разделе прочих обязательств пассива. Бухгалтер учитывает характер и продолжительность времени, в течение которого образовалась задолженность. Если налогоплательщик имеет инвестиционный кредит или получил отсрочку/рассрочку для выполнения своих обязательств, эти суммы должны быть указаны в долгосрочных обязательствах на стр. 1450 (Прочие обязательства). Если же задолженность является текущей, она должна быть указана в краткосрочных обязательствах на стр. 1520 «Кредиторская задолженность».

Актуальное налоговое и сборное положение подразумевает отсутствие задолженности и сумм переплаты на рабочих бухгалтерских счетах. В соответствии с указаниями Приказа № 94н от 31.10.00 г., эти суммы заносятся в стр. 1230 «Дебиторская задолженность». Чтобы отразить задолженность по налогам и сборам, в бухгалтерии используется счет 68. Сумма долга перед бюджетом отражается как кредит на этом счете, а погашение обязательств — как дебет. Таким образом, на отчетную дату формируется сальдо расчетов с государством.

Вся необходимая информация на данную тему доступна в КонсультантПлюс, где вы можете получить бесплатный пробный доступ на два дня.

Взыскание задолженности по налогам (взносам), пеням, штрафам, процентов с 1 января 2026 года

Взыскание задолженности по налогам (взносам), пеням, штрафам, процентов с 1 января 2026 года

Вступление Единого налогового платежа, введенного с 2026 года, переосмыслило понятие налогового долга. Следовательно, изменились и установленные правила его взыскания. Мы подробно расскажем об этих изменениях в нашей публикации.

Возможно использование документов и бланков вам придёт на помощь.Вы сможете рассчитать все необходимое с помощью следующих инструментов.

- Термин «недоимка по налогам» станет актуальным с 2026 года, когда будет введена единая налоговая платформа (ЕНП).

- Нормативы по взиманию недополученной суммы налогов в период с 2026 по 2026 годы

- Переходные меры относительно сбора налогов на следующий, 2026 год.

- Итоги

Понятие недоимки по налогам после перехода на ЕНП с 2026 года

Система Единого налогового платежа предполагает совместное взимание большинства налоговых обязательств плательщика. Все поступающие деньги от налогоплательщика, а также определенные другие суммы, регистрируются на его личном налоговом счете (ЛНС). Эти средства распределяются налоговыми органами в бюджет. С 2026 года таким образом будет исключена ситуация, когда у плательщика одновременно возникают излишние платежи по одному налогу и задолженности по другим обязательным платежам.

Теперь, когда все уплаченные налоги собираются вместе, отрицательный баланс ЕНС плательщика считается недоимкой. Это происходит, когда общая налоговая обязанность превышает сумму средств, учтенных в качестве ЕНП. При этом задолженность формируется совокупно, в соответствии с пунктом 2 статьи 11 НК РФ в редакции с 2026 года.

- недопоступления (просроченные платежи по налогам, сборам, страховым взносам);

- неуплаченные пени, штрафы и проценты, которые должен плательщик в соответствии с Налоговым кодексом РФ, но не оплаченные им;

- Возмещение в бюджет (восстановление) налогов в соответствии с условиями, предусмотренными Налоговым кодексом Российской Федерации.

В случае возникновения задолженности по налогам, как и ранее, в 2026 году будет применяться процедура ее погашения. Однако, взыскание задолженности возможно:

- Вне всяких сомнений или судебного процесса.

ВАЖНО! Компания «КонсультантПлюс» предоставляет разъяснения о взыскании задолженности по налогам, пеням и штрафам через суд. Это происходит в следующих случаях:1) Взыскание задолженности возможно только в судебном порядке, включая взыскание задолженности со счетов взаимозависимых компаний в случаях, предусмотренных законодательством, переквалификации сделки, проверки ФНС России по сделкам между взаимозависимыми лицами, а также взыскание суммы с физических лиц, не являющихся индивидуальными предпринимателями;2) Инспекция может пропустить срок на взыскание денежных средств;3) Инспекция может пропустить срок на взыскание имущества.Подробная процедура взыскания налоговых долгов через суд описана в готовом решении. Для получения бесплатных разъяснений и оформления пробного доступа, обращайтесь к нам.

- Путем использования финансовых ресурсов или владения должника.

Порядок взыскания определен в статьях 46, 47 и 48 Налогового кодекса Российской Федерации. Последняя из этих статей содержит информацию о процедуре взыскания с физических лиц, не имеющих статуса индивидуального предпринимателя, и не будет рассмотрена в данном контексте. В данном случае мы ограничимся рассмотрением бизнес-субъектов, таких как компании и индивидуальные предприниматели.

Правила взыскания недоимки по налогам в 2026-2026 годах

Начиная с 2026 года, если налог не был полностью уплачен в установленный срок, будет применяться процедура взыскания. Важно отметить, что взыскание будет производиться только в размере отрицательного сальдо ЕНС.

Возникает большое значение, начиная с 29.05.2026 года, средства, которые находятся на Единый налог на вторую группу, прежде всего используются для покрытия долгов по НДФЛ. Для других налоговых задолженностей предусмотрена третья очередность (вторая после текущих платежей по НДФЛ).

Способ взыскания представляет собой следующую схему:

Государственная налоговая служба высылает уведомление о необходимости оплаты налога. В данном уведомлении говорится о наличии задолженности (отрицательном балансе Единого налогового счета), указывается сумма задолженности и устанавливается срок, до которого необходимо погасить долг. Уведомление должно быть отправлено не позднее, чем через три месяца с момента возникновения отрицательного баланса Единого налогового счета.

Обратите внимание! В следующем году, с 2026 года, будет установлено более длительное время на направление требований — до полугода. Более подробную информацию можно найти здесь.

Если расхождение в средствах на Электронном накопительном счету не превышает сумму в 3000 рублей, то организация может предъявить требование в течение года с момента возникновения такого расхождения.

Если не оплачено требование, то начинается осуществление принудительных мер.

- Принятие решения об изъятии средств из банковского и электронного кошелька.

Также возможны принятие превентивных действий, включающих замораживание банковского счета и конфискацию имущества по решению налоговых органов, если это будет сочтено необходимым.

- Судебное решение должно быть вынесено в течение двух месяцев после истечения срока выполнения требования, в противном случае оно будет считаться недействительным, и налоговые органы будут обязаны обратиться в суд.

- Уведомление налогоплательщику обязано быть отправлено в течение шести рабочих дней после принятия решения.

- Банки получают указания о снятии средств с налогоплательщиков или электронных деклараций на пользу государственного бюджета.

С 2026 года налоговые органы будут обязаны публиковать решение о взыскании задолженности и поручение на перечисление суммы долга (электронный перевод денежных средств) в специальном реестре решений о взыскании задолженности. Такое размещение считается получением предписания от банка.

Вы сможете получить информацию о том, в какие сроки и в какой порядке банк будет списывать деньги со счета, если прочтете соответствующую статью в ресурсе «КонсультантПлюс». Вам предоставляется возможность бесплатно ознакомиться с системой через пробный доступ.

При достижении положительного или нулевого сальдо ЕНС, поручение на списание теряет свою силу. В этот момент следует также снять все принятые обеспечительные меры. Таким образом, процесс взыскания налоговой недоимки обычно завершается.

Однако, если средств не достаточно, происходит изъятие имущества у налогоплательщика.

Важно! Объяснения от юристов сервиса «КонсультантПлюс». В случае невозможности полного взыскания задолженности по денежным средствам (включая драгоценные металлы) на счетах налогоплательщика и его электронных денежных средствах, оставшуюся сумму задолженности будет взыскивать налоговая инспекция за счет вашего имущества (в соответствии с пунктом 11 статьи 46 и пунктом 1 статьи 47 Налогового кодекса РФ). Для этого налоговая инспекция вынесет решение о взыскании задолженности, а затем судебные приставы-исполнители проведут процесс взыскания. Все этапы данной процедуры подробно описаны в готовом решении, предоставляемом нами. У вас есть возможность получить бесплатный пробный доступ к нашим услугам.

Переходные положения по взысканию налогов на 2026 год

Пунктом 9 статьи 4 Закона от 14 июля 2022 года № 263-ФЗ предусмотрены некоторые аспекты переходного периода. Характеристики этого периода выглядят следующим образом:

- Задолженность, о которой высылается уведомление после 1 января 2026 года, перестает существовать, если налоговая инспекция не совершила действий по взысканию, предусмотренным Налоговым кодексом РФ до 2026 года, по требованиям, высланным до 31 декабря 2022 года (включительно).

- Решения о взыскании задолженности из денег налогоплательщика, принятые до конца 2022 года, перестают действовать с введением новых подходов к взысканию. В таком случае, налоговым органам необходимо отозвать все неисполненные поручения, которые были направлены в банк до 31 декабря.

- В целях обеспечения исполнения решений о взыскании, операции по счетам будут временно приостановлены, что приведет к отмене решений о блокировке счетов, вынесенных до 31 декабря 2022 года (включительно). Налоговыми органами будут аннулированы предыдущие решения.

- Решения о взыскании налога с имущества, которые были отправлены до 31 декабря 2022 года (включительно) судебному приставу-исполнителю, должны быть выполнены по прежним правилам. Для осуществления исполнения по этим решениям деньги переводятся в бюджет с использованием ЕНП.

- Начиная с 1 января 2026 года и до 31 декабря 2026 года, налогоплательщики не будут подвергаться штрафам в ситуациях, когда они допустили ошибки при составлении уведомления о расчете налогов или не отправили его вовремя. Это правило будет действовать до конца 2026 года.

Итоги

С введением Единого налогового платежа (ЕНП) произошли значительные изменения в отношениях налогоплательщиков с государством. Вместе с тем, изменилось понимание понятия «налоговая недоимка» и процесс ее взыскания. Следует отметить, что схема взыскания осталась без изменений: выставление требования — принятие решения о взыскании — поручение банку — перевод денежных средств в пользу бюджета. При необходимости применяется меры по взысканию имущества и действия судебных приставов. В некоторых случаях может потребоваться обращение в суд.

Если у вас есть убеждение, что в процессе взыскания недоимки нарушаются ваши права, то имеется возможность оспорить действия и акты налоговой. Вам могут помочь материалы, предоставляемые в рамках программы «КонсультантПлюс». Вы можете бесплатно ознакомиться с любым из них, воспользовавшись пробным доступом.

Как проверить и погасить налоговую задолженность

Как проверить и погасить налоговую задолженность

Если вы являетесь владельцем квартиры, автомобиля или земельного участка, то необходимо оплатить соответствующие налоги. В случае имеющейся задолженности, пришло время расплатиться с ней.

Как проверить задолженность по налогам

Для использования персонального кабинета налогоплательщика на сайте ФНС есть несколько способов. Доступ к нему можно получить, обратившись в отделение налоговой службы, зарегистрировав учетную запись на портале госуслуг или воспользовавшись электронной подписью.

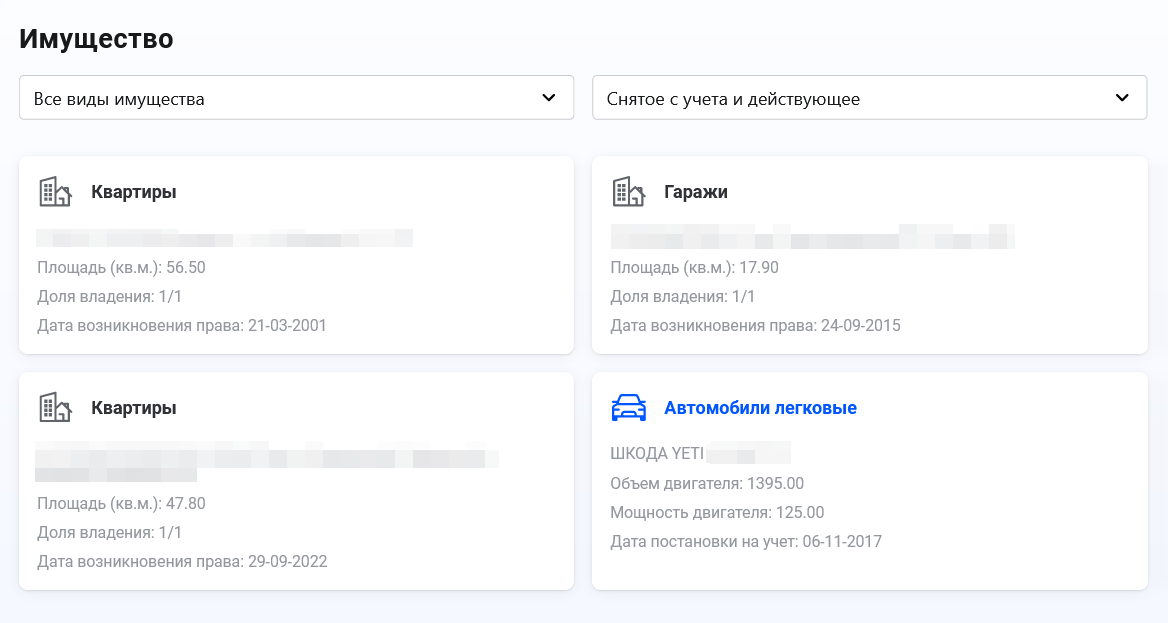

В вашем аккаунте доступна полная информация о налоговых вычетах, разделенных по каждому объекту. Также вы можете проверить список ваших активов, о которых уже знает налоговая служба, и сообщить о каких-либо ошибках, например, если какие-то из активов были уже проданы.

В категории «Имущество» приведен перечень предметов, которые подлежат обложению налогами: жилые помещения, транспортные средства, жилые дома, земельные участки.

С помощью мобильного приложения ФНС доступен аналог личного кабинета на официальном сайте — мобильное приложение «Налоги ФЛ». Для авторизации в приложении требуется использовать пароль от личного кабинета или от учетной записи госуслуг, если подтверждение происходило лично, например, в Почте России или в МФЦ.

При установке приложения, обратите внимание на его название «Налоги ФЛ» и авторство «ФНС России». Все остальные приложения являются неофициальными. В лучшем случае, использование таких приложений может привести к дополнительным комиссиям и штрафам при уплате налогов, а в худшем случае, создатели приложения получат доступ к вашей персональной информации.

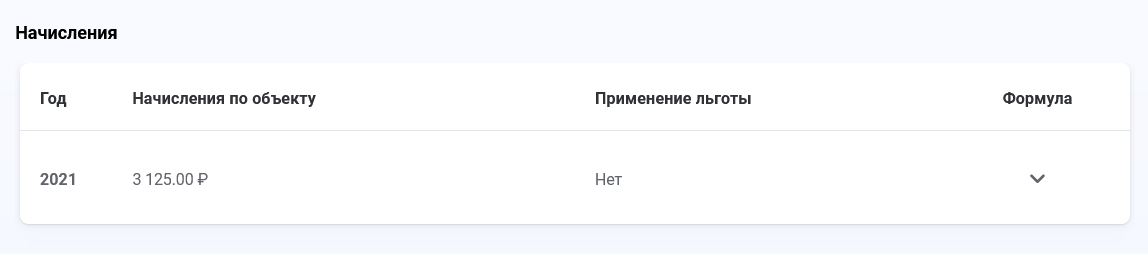

При выборе определенного объекта, такого как автомобиль, возможно ознакомиться с суммой налога за предыдущую периодичность.

Информация о налоговых начислениях и их общей сумме доступна только в личном кабинете ФНС. Другие онлайн-сервисы, например, «Яндекс-деньги», предоставят информацию о отсутствии задолженности по налогам до последнего дня оплаты. Однако, после этого будут отображаться данные о задолженности, и придется уплатить пени за просрочку.

Оплата налогов теперь доступна через интернет-банк или используя банковское приложение. Если у вас есть счет в банке, вы можете проверить онлайн-банк или мобильное приложение, чтобы узнать о наличии задолженности по налогам. Некоторые банки имеют доступ к системе ГИС ГМП, что позволяет им видеть информацию о задолженности. Использование этого способа оплаты налогов является более безопасным, по сравнению с другими онлайн-сервисами. Однако, следует отметить, что информация о налоговой задолженности будет отображаться вместе с пенями за просрочку.

Налоговое сообщение доставляем почтой. Государственная налоговая служба ежегодно осуществляет отправку уведомлений о задолженностях через обычную бумажную почту. Процесс отправки занимает несколько месяцев, поэтому письмо может быть получено и в августе, и в октябре. Кроме того, налогоплательщику приходят такие же уведомления в электронном виде через его личный кабинет, что позволяет получить информацию быстрее.

После регистрации в личном кабинете у вас будет возможность выбрать, как получать уведомления о задолженности: в виде бумажных квитанций, отправляемых почтой, или отказаться от них. При первом входе в личный кабинет налоговая автоматически переключит вас на получение электронных квитанций. Если вы желаете продолжать получать бумажные квитанции или имеете необходимость указать другой адрес для их отправки по почте, вам следует проверить настройки в своем профиле.

Если вам доступен «Персональный кабинет налогоплательщика для физических лиц», то вы больше не будете получать бумажные уведомления, так как вся информация о налогах будет доступна только в вашем личном кабинете. Однако, если вы все еще желаете получать уведомления на бумажном носителе, вы можете сообщить об этом налоговой. Вы можете отправить такое уведомление по почте, через сервис «Обратиться в ФНС России» или передать лично в налоговую инспекцию.

Непосредственно в органе налогового контроля. С возможностью обратиться в ИФНС с документом, позволяющим идентифицировать личность (например, паспортом), налоговый инспектор предоставит консультацию по вопросам налогообложения.

Онлайн поиск по фамилии и паспорту. Чтобы узнать долги онлайн, необходим ИНН — индивидуальный номер налогоплательщика. Получение ИНН возможно на веб-сервисе «Узнать ИНН», на сайте ФНС. Введите фамилию, имя, отчество, дату рождения и номер паспорта, и в случае совпадения данных, сервис предоставит ИНН. По этому номеру можно узнать информацию о налоговой задолженности через различные онлайн-сервисы.

Вы можете получить информацию о налоговых платежах в любом многофункциональном центре, МФЦ. Согласно Приказу ФНС России от 20 октября 2022 года № ЕД-7-21/947@, утверждена форма заявления. Для подачи заявления необходимо предъявить паспорт и знать свой ИНН.

Как погасить задолженность по налогам

Через личный кабинет Федеральной налоговой службы (ФНС) можно создать платежное поручение для оплаты в банке или произвести онлайн-оплату с использованием карты без дополнительных комиссий.

Необходимо пополнить счет кошелька, сделав предварительный взнос налога. Это позволяет перевести деньги налоговой службе одной суммой в качестве аванса до наступления срока. Когда наступит время, налоговая самостоятельно списывает деньги.

Сервис «Уплата налогов и пошлин», предлагаемый на сайте ФНС, предлагает возможность сформировать расчетный документ и произвести уплату налогов. Однако, интересное предложение состоит в том, что вы можете оплатить налоги не только за себя, но и за другого человека. И если для вас более удобно использовать карту иностранного банка для осуществления платежа, то вы можете это сделать в специальном разделе «Уплата налогов картой иностранного банка».

Через интернет с помощью внешних платформ происходит осуществление денежных переводов. По истечении срока оплаты информация о задолженности и сумме штрафов становится доступной в онлайн-сервисах. Большинство таких сервисов предлагают возможность производить оплату через интернет, однако требуется уплачивать и налоги, и пени за просрочку, а иногда дополнительно еще и комиссию.

Оплачивайте налоги, выгодно и безопасно, через интернет-банк или мобильное приложение вашего собственного банка. Не требуется передавать личные данные третьим лицам — все необходимые сведения для осуществления платежа уже хранятся в вашем банке.

Оплатить налоговую задолженность можно через банк или терминал по квитанции, которая приходит вместе с налоговым уведомлением. Если налоги начислены разными налоговыми инспекциями, то может быть несколько квитанций. Например, если у вас есть квартира в Москве и дача во Владимирской области, то вам придут две квитанции с разными реквизитами, и их нужно оплатить отдельно.

Возможно оплатить указанный счет с использованием банковских реквизитов, указанных в квитанции, либо через отделение почтовой связи. Кроме того, налоговые квитанции принимаются некоторыми платежными терминалами, которые подключены к единой системе платежей ГИС ГМП.

Что бывает за неуплату налогов

Если оплата не будет произведена в установленные сроки, налоговая служба будет начислять штрафы за каждый день просрочки. При достижении задолженности свыше 10 000 ₽, возможно, дело будет передано в суд и приставы. В таком случае вам придется платить не только налоги и штрафы, но и исполнительский сбор за просрочку добровольного платежа, а также покрывать судебные расходы.

Если на ваше имя открыт счет в банке, возможно, будет произведено автоматическое списание средств или ваш счет может быть заблокирован, если недостаточно денег для погашения задолженности. Также может возникнуть препятствие в выезде за границу в случае задолженности по исполнительным документам, превышающей 30 000 ₽. Или если в течение двух месяцев вы не погасите долг свыше 10 000 ₽, это также может привести к негативным последствиям.

На официальном портале судебных приставов существует возможность осуществить проверку выполнения исполнительных процедур в отношении как себя, так и других лиц. Вам потребуется ввести полное имя и дату рождения для осуществления поиска.

Также, для физических лиц и индивидуальных предпринимателей имеется возможность привлечения к уголовной ответственности за уклонение от уплаты налогов в большом размере — свыше 2,7 миллиона рублей. За такое нарушение предусмотрен штраф в размере от 100 000 до 300 000 рублей или в размере дохода, полученного за последние один-два года, а также возможность ареста на срок до шести месяцев или лишения свободы до одного года. В случае неуплаты налогов в особо крупном размере — свыше 13,5 миллионов рублей — наказание будет более строгим: возможно назначение штрафа в размере от 200 000 до 500 000 рублей или в размере дохода, полученного за последние полтора — три года, а также назначение принудительных работ на срок до трех лет или лишение свободы на тот же период.

Как оформить реструктуризацию долга в налоговой

Как оформить реструктуризацию долга в налоговой

У каждого предпринимателя, занимающегося бизнесом на территории России, имеются определенные обязанности, включающие уплату налогов и представление отчетных документов в органы государственного контроля. Важно отметить, что отчетность должна быть представлена в соответствии с системой налогообложения, в том числе при использовании упрощенной системы налогообложения (УСН). Нарушение правил уплаты налогов и неправильное оформление отчетных документов могут привести к возникновению налоговых задолженностей и долгов перед государством. Даже добросовестный предприниматель не застрахован от подобных проблем. Причины таких ситуаций могут быть разнообразными: несвоевременная уплата налогов, неправильный расчет налогооблагаемой базы, ошибки человеческого фактора. В конечном итоге это всегда сопряжено с дополнительными финансовыми затратами.

В большинстве случаев юридические лица или индивидуальные предприниматели узнают о своих задолженностях перед бюджетом в результате проведения выездных или камеральных налоговых проверок. После проведения таких проверок могут быть выявлены значительные суммы задолженности, включающие пени и штрафы за предыдущие периоды. Однако не всегда у компании есть возможность сразу (в одно время) погасить обнаруженную задолженность перед бюджетом.

Для решения проблемы задолженности и обеспечения финансовой устойчивости предприятия возможно использование права на реструктуризацию налоговых платежей. Главные инструменты этого права — предоставление отсрочки или рассрочки платежей со стороны контролирующих органов для бизнесменов.

Возможностями для отсрочки задолженностей по уплате налогов, сборов, страховых взносов, выплате штрафов, пеней и процентов можно воспользоваться. Реструктуризация долгов может быть осуществлена как на полную сумму, так и на ее часть. Срок отсрочки по налогам не превышает 1 года, рассрочка же может длиться до 3 лет.

Запрос на получение документов можно отправить электронным способом через телекоммуникационные каналы связи или подать через личный кабинет налогоплательщика. Если запрашиваемая сумма не превышает 10 миллионов рублей, то заявление будет направлено в региональное Управление ФНС. В случае, если запрашиваемая сумма превышает указанную, то заявление будет перенаправлено в Межрегиональную инспекцию Федеральной налоговой службы по управлению долгами. Максимальный срок рассмотрения заявления составляет 10 дней.

Причины, в силу которых отказ был сделан:

- Отсутствует предпосылка для проведения реструктуризации, такая как угроза банкротства компании, а также не указаны сумма задолженности и необходимый срок для отсрочки или рассрочки платежей.

- получен неполный комплект документов.

Порядок рассмотрения заявления на реструктуризацию долга

Заемщику предстоит организовать сбор необходимых документов перед подачей заявления. Рассмотрение заявления не будет начато до тех пор, пока все необходимые документы не будут предоставлены.

- Банки предоставляют информацию о количестве денежных операций, произведенных ежемесячно за последние полгода по каждому счету, а также о наличии или отсутствии записей о расчетах по этому счету.

- документация от кредитных учреждений о суммах денег, оставшихся на всех аккаунтах

- Список партнеров, которые должны нам деньги, с указанием стоимости заключенных с ними договоров и сроков их выполнения. Если нужно, можно также предоставить информацию о других обязательствах и причинах их возникновения.

В 64 статье Налогового кодекса содержится информация о том, какие дополнительные документы должен предоставить налогоплательщик в случае, если он хочет получить отсрочку или рассрочку платежей.

Если у налогоплательщика отсутствует обеспечение (в виде залогового имущества, поручительства или банковской гарантии), реструктуризация будет отклонена.

При установлении наличия между налоговой организацией и заявителем устанавливается соглашение о закладной. В этом случае закладчиком может выступать также третье лицо. Если имущество является подвижным, необходимо его обязательное страхование. При поручительстве заключается договор между налоговой организацией и поручителем. В случае гарантии она предоставляется банком, который входит в список, отвечающий установленным требованиям Министерства финансов РФ.

Через свою Платформу по улучшению финансового состояния предприятий, Компания МСП сотрудничает с налоговыми учреждениями в целях поддержки предоставления отсрочки или рассрочки для всех малых и средних предприятий. Начиная с разъяснения предпринимателям требований законодательства, Компания помогает избежать распространенных ошибок при подготовке необходимых документов в ФНС и избегать отказа по формальным причинам.

Иногда ФНС может начать судебный процесс о финансовой несостоятельности должника из-за неоплаченной задолженности. Однако у нас есть возможность избежать банкротства практически на любом этапе процесса, заключив мировое соглашение и рассчитавшись за задолженность в рассрочку. Хотя эта процедура немного сложнее и займет больше времени, она все же осуществима.

Перед подачей заявления на получение отсрочки (рассрочки) специалисты Корпорации МСП работают с налогоплательщиком над всеми аспектами: от оснований для получения до наличия обеспечения, от подачи заявки до результатов ее рассмотрения налоговыми органами или возможности заключения мирового соглашения. Предприниматели могут обратиться за помощью через Цифровую платформу МСП.РФ, где доступен «Сервис 360°» (раздел «Административное давление», категория «Защита от банкротства»). После получения обращения специалисты свяжутся с заявителем в течение 1-2 дней.