Предположим, вы положили глаза на новую просторную квартиру и решили переехать. Однако, чтобы ваше старое жилье не простаивало без дела, вы приняли решение сдать его в аренду. Очевидно, что вам необходимо разобраться, какие налоги следует оплатить за сдачу квартиры, чтобы избежать юридических проблем.

- Как правильно сдать жилище в аренду

- Как фискальные органы получают информацию о сдаче жилого помещения в аренду?

- Я оказался в ловушке, что же делать?

- Какие неприятности могут произойти в случае аренды квартиры без уплаты налогов?

Если вы собираетесь сдавать свою квартиру, есть несколько важных вещей, которые вам стоит знать о налогах.

Как сдавать квартиру

Если вы решаете сдать свою квартиру в аренду:

- Подготовьте контракт. Было бы замечательно, если к этому документу обратится юрист, чтобы получить рекомендации о том, какие условия следует включить.

- Необходимо заключить контракт, который будет состоять из двух копий. Одна из них будет храниться у вас, а другая у арендатора.

Если срок договора превышает 11 месяцев, обязательна его регистрация в Росреестре. Поэтому рекомендуется заключать контракты на более короткий срок с возможностью продления.

- Для отправки в налоговую необходимо подготовить несколько документов, а именно паспорт, договор аренды и документ, подтверждающий право собственности.

- Необходимо заполнить налоговую декларацию, в которой указать свое место прописки. Есть два варианта: можно явиться лично и заполнить ее на месте, либо оформить электронную версию. Важно подать документ до 30 апреля следующего года.

- Необходимо уплатить налог, который составляет 13% от суммы, полученной от арендаторов каждый месяц. Срок оплаты — до 15 июля.

В случае, если вы заключили соглашение на несколько месяцев, уклониться от уплаты НДФЛ невозможно. Что может произойти, если не заплатить его вовремя? Вы будете оштрафованы за сдачу квартиры без уплаты налогов, а в определенных ситуациях может быть применено уголовное наказание.

После смерти своей бабушки Жанна унаследовала квартиру в другом городе. Однако она не желала переезжать и не хотела сталкиваться с трудностями продажи. Родственники посоветовали ей сдавать квартиру в аренду, что принесло бы ей небольшую, но стабильную прибыль. Девушка успешно нашла арендаторов, заключила с ними договор, подала декларацию и оплатила необходимый налог. Если бы она этого не сделала, ей пришлось бы, помимо уплаты налога, столкнуться с пенями и штрафами, а также тратиться на билеты и аренду жилья в другом городе. Более того, она была бы вынуждена взять отпуск на работе, чтобы разобраться с налоговыми вопросами. В итоге, она потратила бы гораздо больше, чем заплатила налога.

Если квартиру арендует человек, который работает по самозанятости, то величина отчислений будет зависеть от того, кто снимает это помещение. Если арендатором являются физические лица, то размер платы составит 4% от общей суммы. В случае, если арендатором является организация или индивидуальный предприниматель, то процент отчислений составит 6%. Плата должна быть внесена каждый месяц. Вы решили сдавать квартиру и получать дополнительный доход? Хотите вложить деньги с выгодой? Обратите внимание на паевые инвестиционные фонды. И для начала откройте брокерский счет.

Для того чтобы получить выгоду, не обязательно приобретать ценные бумаги компании, в которой вы работаете. На биржах представлены различные варианты, из которых можно выбирать. Вам доступны акции, облигации и фонды, которые вы можете инвестировать и следить за состоянием рынка с помощью приложения «Совкомбанк Инвестиции».

Как налоговая узнает о сдаче квартиры

Необязательно полагаться на то, что налоговая служба не будет знать о сдаче квартиры в аренду. Подтвердить факт аренды можно просто: помогут обиженные бывшие арендаторы или завистливые соседи. Кроме того, это может оказаться случайно обнаруженным.

Как не платить налоги при сдаче квартиры в наем на 11 месяцев

Как не платить налоги при сдаче квартиры в наем на 11 месяцев?

В соответствии с правилами действующего законодательства Российской Федерации, при аренде квартиры владельцы обязаны уплачивать налог на доходы физических лиц (НДФЛ) по ставке 13%. Но, в случае соблюдения определенных условий, имеется возможность быть освобожденным от уплаты налога на доход, полученный от сдачи жилья в аренду.

В соответствии с действующим законодательством, если вы сдаете квартиру в аренду на срок не превышающий 30 дней и сумма дохода за год не превышает 400 тысяч рублей, вы не обязаны платить налог. Однако, при заключении договора аренды на более длительный срок, вы должны зарегистрировать полученный доход в налоговых органах и уплатить НДФЛ.

С учетом имеющихся ограничений и требований, для сокращения налогового бремени по доходам от аренды квартиры рекомендуется заключать договор аренды на срок не превышающий 30 дней или применять другие методы снижения налоговой нагрузки, например, получать доход в виде льгот и компенсаций, освобожденных от налогообложения. Однако окончательное решение принимать вам.

Внимание! Обновление текста, оптимизированное специально для Вас, будет предоставлено ниже:Пожалуйста, обратите внимание на следующую информацию! Уникальный контент, разработанный специалистами специально для Вас, будет представлен ниже:Замечание! Вам предоставляется возможность познакомиться с перефразированным и уникальным текстом, созданным с учетом ваших потребностей:Уважаемый читатель! Предлагаем Вам ознакомиться с уникальным текстом, созданным специально для Вас:Обратите внимание! Был подготовлен уникальный текст, приспособленный специально для Вас, и он будет представлен ниже:Василий Лихачёв – московский юрист, который отличается своим профессионализмом и опытом.Срок функционирования веб-сайта составляет 1805 дней.Количество ответов составляет 7923, а рейтинг — 9.64.

Для решения указанной проблемы необходимо предоставить следующие письменные материалы:

- Свидетельство о передаче жилья, выданное отцом, подтверждающее его владение данным жилым помещением.

- Соглашение о съеме жилой площади, которое подписывается между владельцем жилья и арендатором, который намеревается арендовать указанную квартиру.

При сдаче квартиры в аренду, важно, чтобы сумма дохода от этой аренды за год не превышала 400 000 рублей, чтобы избежать уплаты налогов. Это разрешено согласно пункту 3 статьи 217 Налогового кодекса Российской Федерации.

Если договор аренды квартиры составлен на срок, превышающий год, то данное правило перестает действовать. Если вы сдали квартиру на 11 месяцев, то вам не придется платить налоги. Однако, если арендатор решит остаться в квартире после окончания 11-месячного договора, вам следует продлить контракт на период, не превышающий год, чтобы избежать уплаты налогов.

Вариант 1:21 января 2026 года в 21:31:52, пожалуйста, перефразируйте текст, сделав его оригинальным, без использования автоматических переводчиков, ссылок на другие источники и предоставьте только результат.Вариант 2:21 января 2026 года в 21:31:52, пожалуйста, преобразуйте данный текст, чтобы он стал уникальным, используя только русский язык и не прибегая к помощи переводчиков или других источников. Предоставьте только готовый результат.Василий Лихачёв – московский юрист, который отличается своим профессионализмом и опытом.Срок функционирования веб-сайта составляет 1805 дней.Количество ответов составляет 7923, а рейтинг — 9.64.

Выбор статей, применимых к данной ситуации, определяется особыми условиями и законодательством местности.

В соответствии с Законом РФ «О налогах на доходы физических лиц», доходы, полученные физическими лицами от сдачи в аренду недвижимости, подлежат налогообложению.

Имеются законодательно установленные налоговые льготы для отдельных физических лиц, что позволяет снизить налогооблагаемую базу. Например, возможно применение налоговых вычетов в случае наличия несовершеннолетних детей или лиц с инвалидностью первой или второй группы в составе семьи.

Возможно также уплатить налог по более низкой ставке, если квартира сдается в течение двух лет после последней регистрации. Однако, конкретные условия и размер сниженной ставки налога могут отличаться в разных регионах.

Если учесть все эти факторы, необходимо более тщательно изучить конкретные обстоятельства, чтобы определить, какие статьи закона можно применить. Для получения консультации по этому вопросу рекомендуется обратиться к юристу или налоговому консультанту.

Налог за сдачу квартиры в аренду

Налог за сдачу квартиры в аренду

Все арендодатели обязаны выплачивать налог при сдаче квартиры как в 2019 году, так и в 2020 году. Уклонение от уплаты налогов на доходы является незаконным. В случае выявления факта скрытия полученной прибыли, лицо может быть привлечено к уголовной ответственности. Банк Бробанк сообщил о размере налога за сдачу квартиры в аренду в Российской Федерации на период 2019-2020 годов и о правильном способе его уплаты.

28.11.19, обновили 31.01.23 —>67227 14 Поделиться.Клавдия Трескова, известная автором на Бробанк.ру, написала следующий текст…Не упускайте возможность быть в курсе последних новостей, подписывайтесь на наш телеграм-канал Бробанк.ру и наслаждайтесь уникальным контентом.Рассказ о писателе

Являюсь экспертом в области финансовой осведомленности и инвестиций, обладаю высшим экономическим образованием. Мой опыт работы в банковской сфере превышает 15 лет. Регулярно повышаю свою квалификацию и прохожу курсы, связанные с финансами и инвестициями, чему подтверждением являются сертификаты от Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничаю с такими известными финансовыми изданиями, как Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и др. Мои контактные данные: treskova@brobank.ru. Если Вы хотите узнать больше о моей деятельности, вы можете открыть мой профиль.

Как оформить сдачу квартиры в аренду

При передаче жилого помещения в аренду, следует надлежащим образом оформить договор, собрать все необходимые документы и уплатить соответствующие налоги. Чтобы избежать возможных проблем со своими арендаторами и соблюдать законодательство, рекомендуется указать в договоре определенные обязательные условия. Для того чтобы документ был действительным, необходимо, чтобы его подписали все стороны. В данном случае наличие нотариуса не является обязательным.

Соглашение, достигнутое сторонами

Одна из ключевых стадий при сдаче жилой квартиры в аренду является подписание договора между владельцем недвижимости и арендатором. Это соглашение обязательно должно быть оформлено в письменной форме и в двух экземплярах, по одному для каждой из сторон. Однако нет единого примера для составления такого договора. В то же время, имеются несколько важных пунктов, которые необходимо учесть:

- Для оформления аренды требуется предоставить информацию о характеристиках жилого помещения. В данном случае необходимо указать адрес недвижимости, площадь помещения, количество этажей, число комнат и кадастровый номер.

- Информация о размере арендной платы и условиях ее расчета. В официальном документе указываются сумма и сроки оплаты. Как правило, арендаторы вносят платеж ежемесячно в фиксированной сумме. Однако иногда арендодатели могут устанавливать ежемесячную плату, зависящую от курса валюты или инфляции. При оформлении договора арендодатель имеет право указать возможность увеличения суммы, но с определенными ограничениями. Например, такое повышение может происходить не чаще одного раза в год или не превышать 10%.

- В данной части соглашения содержатся информация о контактах и данных об обеих сторонах, заключивших договор. В этом разделе предоставляются сведения о паспортных данных, ИНН, контактные телефоны, а при использовании безналичного расчета также могут быть указаны банковские счета или номера карточек.

- Когда и где был подписан данный документ?

- Условия гарантированного платежа записаны в договоре для обеспечения надлежащего внесения задатка и его возмещения. Он может предусматривать обязательную оплату гарантийного взноса на будущий месяц. Эти средства будут выступать как страховка в случае, если арендатор решит покинуть квартиру раньше установленного срока и откажется платить. Предварительный платеж также используется для компенсации за поломанную мебель, поврежденный ремонт или бытовую технику в арендуемой квартире.

- Длительность арендного срока может достигать до 5 лет, если она не указана в договоре. Кроме того, важны условия расторжения договора, в которых определяется период, в течение которого арендодатель или арендатор должны уведомить другую сторону о завершении аренды.

Дополнительные аспекты

Для того чтобы арендовать недвижимость, необходимо составить акт приема-передачи. Рекомендуется создать опись и указать состояние имущества, которое будет передано арендатору на временное использование. Таким образом, в случае пропажи, будет проще подтвердить факт и вернуть компенсацию в денежном эквиваленте.

После заключения договора и его обсуждения стороны ставят свои подписи. Для этого не обязательно обращаться к нотариусу. Если вы снимаете жилье на более чем один год, обратитесь в Росреестр для регистрации договора аренды. Чтобы избежать такой процедуры, заключайте договор на 11 месяцев или на неопределенный срок, который не должен превышать 5 лет. По истечении 5-летнего срока необходимо составить новый договор, прежний безсрочный считается истекшим.

Подтверждение совершения оплаты

Сразу после заключения договора, арендатор обязан регулярно вносить платежи по указанной сумме в установленный срок. Важно не забывать делать записи о передаче средств. Существует два способа передать деньги арендодателю:

| Способ | Описание |

| Оплата с использованием физической наличности | Необходимо составить документ, в котором будет указан размер платежа, дата его передачи и цель. Обязанность подписать данный документ лежит на обеих сторонах. |

| изящным образом поступают денежные средства при осуществлении платежей на лицевой счет | При использовании данного способа оплаты, не требуется проводить встречу между сторонами, что позволяет сэкономить время. Подтверждение платежа происходит непосредственно в банке, а все необходимые платежные документы заверяются финансовым учреждением. |

Собственники часто решают получать оплату лично во время встречи, особенно если речь идет о съемном жилье. Таким образом, они одновременно проверяют, что недвижимость и переданное имущество находятся в сохранности. Если помимо арендной платы также взимаются платежи за коммунальные услуги, услуги операторов или поставщиков, эти суммы указываются отдельно в документе. Размер выплат определяется в расписке и подтверждается отдельными квитанциями.

Какие налоги в РФ за аренду жилья

Издача имущества в аренду является источником получения пассивного дохода в соответствии с законодательством. При этом, не важно, является ли арендодателем физическое или юридическое лицо. Согласно Налоговому Кодексу Российской Федерации, арендодателям необходимо уплачивать налоги.

- В рамках всей системы налогообложения платежи определяются как ежемесячный доход, который увеличивает базу для расчета налога.

- В соответствии с упрощенной схемой, арендная плата считается официальным заработком, однако налоговые платежи определяются налоговой базой.

Если физическое лицо, являющееся собственником, передает в аренду жилплощадь, то оно должно уплачивать налог на доход в размере 13%. В случае, когда арендодатель не является резидентом РФ, налог на сдачу в аренду составляет 30%.

С начала октября 2019 года вступили в силу новые правила, которые запрещают использование жилых домов в качестве хостелов или гостиниц. Теперь владельцы многоквартирных зданий смогут сдавать свое жилье только после перевода его в нежилой фонд. Это решение было принято посредством указа, который был опубликован в апреле 2019 года.

Последствия для физических лиц

Ежемесячно физическое лицо уплачивает налог на доходы с предоставления жилья в аренду. Чтобы оформить аренду квартиры, собственник может получить патент или зарегистрировать индивидуальное предпринимательство и уплачивать единый налог по упрощенной программе.

Если между сторонами нет заключенного договора, подоходный налог считается уклонением от уплаты. Чтобы избежать проблем с законом, рекомендуется оформлять аренду официально, соблюдая все правила.

В случае, когда владелец уклонялся от уплаты налога, но может объяснить уважительную причину своего поведения, ему будет назначен штраф в размере 20% от общей суммы налога. Если же арендодатель сознательно игнорировал обязательства перед государством и уклонялся от уплаты, то сумма штрафа составит 40%.

Как правильно платить налоги

- Дубликат соглашения о сдаче в аренду.

- Документ 3-НДФЛ.

- Гражданство Российской Федерации или иного государства.

- Имеются в наличии документы, полученные из ЕГРН, подтверждающие законность права собственности на объект недвижимости, который сдаётся.

- Если квартиросъемщик производит оплату наличными, банк подтверждает выплату средств и предоставляет специальную расписку.

Налоговая служба изучает представленные документы и рассчитывает сумму платежа, которую необходимо оплатить до 1 июля. Однако, есть возможность внести средства до 15 июля, в противном случае это будет нарушением налогового законодательства Российской Федерации.

Как платить налог со сдачи квартиры: пошаговая инструкция

Как платить налог со сдачи квартиры: пошаговая инструкция

Если вы сдаете квартиру в аренду, то на это приходит доход. И все доходы подлежат налогообложению.

Какие существуют варианты уплаты налогов на доходы со сдачи жилья?

Существуют три варианта:

- налоговая ставка на доходы физических лиц составляет 13%

- непосредственный правоустанавливающий документ, регулирующий процесс предоставления аренды на проживание в жилых помещениях и предусматривающий уплату 6% от стоимости данной аренды.

- Налог на индивидуальную предпринимательскую деятельность (4% ставка).

Как заплатить налог от сдачи квартиры в виде НДФЛ?

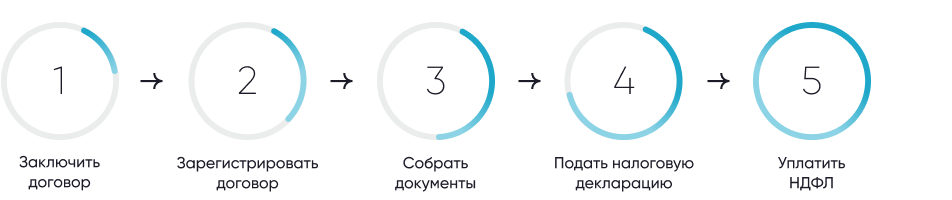

через подписание соответствующего контракта или соглашения

Шаг номер два. При необходимости, пройдите процедуру регистрации соглашения в Росреестре.

Если срок действия договора аренды или найма составляет более одного года, то необходимо пройти процедуру регистрации данного договора в Росреестре через МФЦ или портал «Госуслуги». Выполнить данное действие следует в течение первого месяца после заключения договора.

Если временной период соглашения составляет менее года, то отсутствует необходимость производить регистрацию в Росреестре.

Этап 3. Соберите необходимые документы для составления налоговой декларации.

- паспорт;

- Соглашение об аренде жилого пространства.

Документация, подтверждающая право на владение квартирой или способность распоряжаться ею, может быть представлена различными документами. Например, это может быть свидетельство о регистрации права собственности, которое выдавалось до июля 2016 года. Также, в качестве подтверждения можно предоставить выписку из Единого государственного реестра недвижимости или договор о социальном найме. Все эти документы являются основными доказательствами владения или распоряжения жилым помещением.

Этап 4. Предоставьте налоговую декларацию в налоговую инспекцию, где вы зарегистрированы.

Вы можете заполнить декларацию в двух вариантах: вручную, если посетите налоговую лично, или электронно, используя сервис «Личный кабинет налогоплательщика на сайте ФНС». Отправив декларацию и необходимые документы, налоговая оценит сумму НДФЛ для оплаты (13% от дохода от аренды жилья).

Необходимость посещать налоговую сразу после заключения договора отпадает, так как подача декларации за доходы в текущем году требуется только до 30 апреля следующего года. Очень важно не забывать о сроках подачи декларации, так как задержка может привести к наложению штрафных санкций на граждан.

Этап 5. Оплатите налог на доходы физических лиц.

На официальном веб-ресурсе ФНС доступна возможность скачать форму квитанции. Её можно заполнить без посторонней помощи и внести оплату через банк. Вариантом также является применение сервиса «Уплата налогов физических лиц», где оплата налога может быть осуществлена в электронном виде через личный кабинет на сайте.

Сколько налогов я должен платить от сдачи квартиры в России, если проживаю за рубежом?

Если вы сдаете свою квартиру в аренду или снимаете жилье в России на протяжении более 183 дней в течение года, вам нужно будет уплачивать налог на доходы физических лиц (НДФЛ) по ставке 13%. Однако, если вы находитесь в России менее 183 дней в году, то ставка налога увеличится до 30%.

Один из способов подтвердить свой статус налогового резидента — это получить специальный документ через сервис ФНС России. Вместе с заявлением на подтверждение статуса вы можете приложить копии документов, которые подтверждают ваше пребывание в России за прошедшие 12 месяцев. Например, это могут быть копии страниц вашего заграничного паспорта с отметками о пересечении границы.

Может ли налоговый нерезидент жить за рубежом и сдавать квартиру в России как самозанятый?

Подтверждается возможность осуществления предпринимательской деятельности на территории России в статусе самозанятого для налоговых нерезидентов, проживающих за пределами страны, в соответствии с письмом Минфина России от 20.12.2021 № 03-11-11/103727.

Если вы решите арендовать свою недвижимость в России, то вам придется уплатить налог в размере 4% от полученных доходов. При этом суммарный доход от аренды не должен превышать 2,4 миллиона рублей ежегодно.

Выгоден ли патент при уплате налогов со сдачи квартиры?

Одним из способов, которым можно легально сдавать жилье, является использование патентной системы налогообложения (ПСН). Эта возможность доступна только для индивидуальных предпринимателей. Государство устанавливает стоимость патента, которая составляет 6% от примерной годовой суммы дохода, которую предприниматель может получить от сдачи недвижимости в аренду. Патент приобретается на период от 1 до 12 месяцев. При наличии патента вам не придется уплачивать налог на доходы физических лиц с доходов, полученных от использования имущества, а также налог на это имущество.

В столице России и нескольких других крупных городах определение стоимости патента на сдачу квартиры зависит от её площади и местоположения в определенном районе. В остальных регионах установлена фиксированная сумма, которая взимается за каждый объект, который вы планируете сдавать. Вы можете рассчитать стоимость патента на официальном сайте.

Оформление заявки на получение патента возможно как личным обращением, так и через онлайн-сервис на сайте ФНС. Необходимо обратиться в налоговую организацию не позднее, чем за 10 дней до предполагаемой даты начала действия патента. После подачи заявки, процесс оформления займет около 5 дней, и патент будет готов к использованию.

Уникальная патентная система налогообложения дает возможность существенно сэкономить благодаря применению более низкой процентной ставки по сравнению с НДФЛ. Например, если вы сдали свою квартиру за 30 тыс. рублей в месяц, то при использовании патента вам нужно будет перевести в Налоговую службу всего 21 тыс. рублей. В случае с НДФЛ общая сумма составит почти в два раза больше — 47 тыс. рублей (а с учетом налога на имущество может достигать 50 тыс. рублей).

Выгодна ли самозанятость для арендодателей (наймодателей)?

Один из методов для оптимизации налогов при сдаче квартиры заключается в получении статуса самозанятого. В таком случае, ставка налога составит 4%, если квартира арендуется физическому лицу, и 6%, если она сдается в аренду компаниям. Этот новый налоговый режим доступен для тех, у кого годовой доход не превышает 2,4 миллиона рублей, то есть доход от сдачи недвижимости не должен превышать 200 тысяч рублей в месяц.

Возможно использование самозанятости наряду с трудовой занятостью и наличием индивидуального предпринимательства. В настоящее время специальный налоговый режим «Налог на профессиональный доход» предоставляется в 80 регионах Российской Федерации.

Еще одним плюсом самозанятости является отсутствие необходимости уплачивать страховые взносы. Самозанятые лица могут сами решать, сколько они отчисляют в Социальный фонд и на медицинское страхование, но при этом они всегда могут рассчитывать на минимальную социальную пенсию, предусмотренную законодательством, даже если они не вносят никаких отчислений. Кроме того, самозанятым предоставляется возможность воспользоваться одним налоговым вычетом в размере не более 10 тысяч рублей, что поможет уменьшить сумму налоговых платежей в первые месяцы самозанятости.

Зарегистрироваться в качестве индивидуального предпринимателя можно при помощи специализированного мобильного приложения «Мой налог». Это приложение также позволяет осуществлять учет платежей, на основе которых налоговая служба будет регулярно расчитывать сумму налога, которую необходимо оплатить.

Если арендодатель уже начал процедуру сдачи квартиры и станет самозанятым, то нет необходимости переоформлять договор найма в соответствии с законом.

Если самозанятый человек сдаёт не жилую квартиру, а коммерческую недвижимость, то он обязан уплатить налог по ставке 13% как физическое лицо. Это обусловлено тем, что особый налоговый режим для самозанятых не применяется к нежилой недвижимости.

Согласно нормам права, апартаменты являются помещением, не предназначенным для постоянного проживания. Такая недвижимость признается коммерческой.

Какой предусмотрен штраф за неуплату налога от сдачи квартиры в аренду?

Собственникам грозит наказание как за сдачу жилья в аренду без уплаты соответствующего налога, так и за несвоевременную оплату налога и несоблюдение сроков подачи декларации по налогу на доходы физических лиц.

- За последние три года сумма неоплаченных налогов в полном объеме;

- Если вы не подаете налоговую декларацию вовремя (до 30 апреля следующего года после получения арендной платы), вам будет начислен штраф в размере от 5 до 30% от суммы неуплаченного налога за каждый полный месяц задержки.

- Штрафы составляют 1/300 ставки Центрального банка за каждый день просрочки (необходимо уплатить налог до 15 июля того же года, в котором подана налоговая декларация).

- Если налог не оплачен, то наложится штраф в размере 20% от суммы этого неуплаченного налога. Однако, если неуплату налога совершали сознательно, штраф составит уже 40%.

В прошлом году, в России, один из жителей сдавал свою квартиру за 10 тысяч рублей в месяц, не уплачивая налоги. В соответствии с законодательством, он должен был заплатить налог в размере 13 тысяч рублей. Однако, в сентябре текущего года, налоговая служба выявила это нарушение. В результате, с данного гражданина могут быть взысканы следующие штрафы и санкции.

- На оплату налогов и штрафов было потрачено целых 13 тысяч.

- Неправильная ликвидация налоговой декларации может привести к наказанию в виде санкций на сумму 2,6 тысячи.

- За непогашенную налоговую задолженность предусмотрено наказание в виде штрафа в размере 5,2 тысячи.

В итоге сумма составляет более двадцати тысяч восемьсот рублей.

Последнюю сумму будут установить налоговые органы.

Самозанятые лица будут облагаться штрафом, учитывая ставку НДФЛ в размере 13%, а не налогом на самозанятость.

Как сэкономить на налогах при сдаче квартиры и избежать проблем с ФНС

Как сэкономить на налогах при сдаче квартиры и избежать проблем с ФНС

Массмедиа рассказали об усиленном сотрудничестве Федеральной налоговой службы (ФНС) с управляющими компаниями и поставщиками коммунальных ресурсов с целью борьбы с незаконной арендой жилья: утверждают, что последние передают налоговым органам информацию о неофициальной сдаче недвижимости. Газета «Вечерняя Москва» провела интервью с экспертами и выяснила, каким способом ФНС может узнать о «темной» аренде и каков вариант оплаты налогов на доходы от сдачи жилплощади наиболее выгодный.

Единые расчетные центры могут передавать информацию в налоговую, а не управляющие компании — такое сообщение было получено в ходе разговора с Константином Крохиным, председателем Союза жилищных организаций Москвы и членом комитета Торгово-промышленной палаты РФ по жилищному и коммунальному хозяйству.

Обычно, если это типичная управляющая компания, не связанная с государственными и муниципальными организациями, она не имеет информации о зарегистрированных в квартирах жителях. Но все вопросы, связанные с регистрацией, проживанием или отсутствием проживания – это вопросы, с которыми нужно обратиться в Многофункциональный центр предоставления государственных услуг. Они осуществляют взаимодействие с помощью электронного документооборота, – сообщил эксперт.

Согласно его словам, у большинства частных компаний, которые являются независимыми управляющими компаниями, отсутствуют полномочия на передачу данных по закону. Эти данные являются личной информацией, и их распространение может нанести ущерб безопасности граждан.

— Организация, осуществляющая управление, всегда проявляет большую осторожность в отношении этого. В случае, если правоохранительным или контролирующим органам требуется информация о конкретном владельце, она предоставляется только на основании запроса, согласно действующему процессуальному законодательству. Если организация имеет соответствующие полномочия, она передает информацию, — прокомментировал Крохин.

Методы уменьшения налоговых платежей

Дмитрий Ракута, эксперт по недвижимости и ипотечный брокер, отмечает, что правительство предпринимает меры для оптимизации рынка аренды недвижимости. В настоящее время существует несколько вариантов оплаты налога с аренды жилья, из которых каждый собственник может выбрать наиболее выгодный и удобный для себя.

Один из вариантов — регистрироваться в качестве самозанятого и уплачивать налог по ставке 4 процента при сдаче квартиры в аренду физическому лицу, а при сдаче компаниям — по ставке 6 процентов. При этом самозанятость допускает возможность совмещения с работой по найму и имея статус индивидуального предпринимателя.

Еще один метод официального сдачи недвижимости — использование системы налогообложения по патенту (СНП). Этот вариант доступен только для индивидуальных предпринимателей. При этом стоимость патента определяется государством и составляет 6% от приблизительной суммы годового дохода, который предприниматель может получить от аренды недвижимости. Патент приобретается на срок от 1 до 12 месяцев.

Однако имеются сообщения о том, что в будущем самозанятые лица будут равнозначны ИП и будут облагаться налогом в размере 6 процентов, что, вероятно, является несправедливым по отношению к самозанятым, — отметил специалист.

Ракута отметил, что гражданам, имеющим несколько квартир для сдачи, выгоднее платить налоги по патентной системе. Они занимаются данным видом бизнеса. Ведь открытие индивидуального предпринимательства влечет за собой расходы, ежегодные и ежемесячные платежи за обслуживание счетов и вывод денежных средств. В своей сути, все препятствия, сопутствующие сдаче одной квартиры, не стоят того.

Все прочие проприетары, которые сдают недвижимость на продолжительный срок и ежемесячно получают вознаграждение за это, обязаны уплачивать налог на доходы физических лиц в размере 13 процентов. Однако, если гражданин сдаёт квартиру и проживает в России менее 183 дней в году, ставка налога составит 30 процентов. По словам представителей компании Ракута, некоторые проприетары, попадая под ставку налога в 30 процентов при сдаче квартиры, специально оформляют доверенности на имущество на третьих лиц для того, чтобы платить меньший налоговый процент.

Специалист отметил, что основная масса жильцов, сдающих свои недвижимости в аренду, применяют хитроумный способ уклонения от уплаты налогов: заключают прокатный договор на 11 месяцев, который не требует обязательной регистрации и при этом обладает полной юридической силой, а по истечении этого срока его продлевают.

Однако, если собственник получает оплату от съемщиков без использования безналичных средств, то в случае регулярных переводов от одного лица на сумму около 45 тысяч рублей, банк может вызвать интерес к источнику дохода и сообщить об этом налоговой службе. Это может привести к неприятностям. Именно поэтому граждане становятся еще более изобретательными и принимают плату за аренду наличными, как отмечает Ракута.

По словам Ольги Власовой, вице-президента Гильдии риелторов Московской области и члена национального совета гильдии, стоимость аренды жилья в Московской области значительно выросла. За последний месяц она увеличилась на 20 процентов. В настоящее время средняя арендная плата за жилье в Подмосковье составляет около 24–25 тысяч рублей в месяц.